|

造纸术是我国古代四大发明之一,为我国知识和文化的传播和传承做出极大的贡献。 造纸行业具有资金技术密集、规模效益显著等特点,能有效拉动林业、包装、机械制造、印刷等行业的发展,成为与国民经济息息相关的重要行业。纸及纸板的消费水平是衡量一个国家现代化水平和文明程度的标志之一。 目前我国造纸业的发展情况如何?近年来严格的环保政策对造纸业的影响有多大? 带着这些问题,今天就与小伙伴们一同探讨造纸业的整体情况。 一、造纸业整体概况 随着我国经济的快速发展,城镇化持续推进带动了基建、装饰、家具、出版、物流、医药等行业的持续发展,继而拉动国内对纸制品需求总量,为我国造纸工业提供发展空间。 我国已成为世界上重要的纸业生产和消费国,自2009年起,我国造纸产量和消费量一直位列世界第一。 下图是我国从2006年至2017年纸及纸板的生产量和消费量:

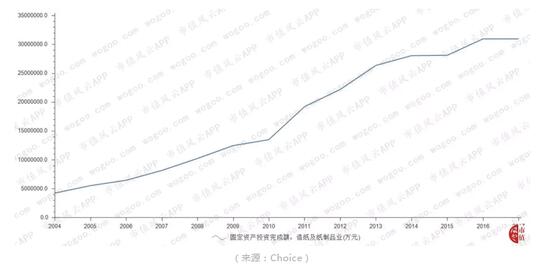

(来源:Choice) 我国纸及纸板的生产量从2006年的6500万吨上涨至2017年的1.11亿吨,复合增长率为5.01%;消费量从2006年的6600万吨上涨至2017年的1.09亿吨,复合增长率为4.66%,仅在2013年出现生产量和消费量双双下降的情况,但随即在2014年出现反弹,随后几年继续保持增长态势。 (一)行业供给端概况 2007年10月发布的《造纸产业发展政策》规定:“进入造纸产业的国内外投资主体必须具备技术水平高、资金实力强、管理经验丰富、信誉度高的条件。企业资产负债率在 70%以内,银行信用等级 AA 级以上。” 不难理解,看似传统的造纸业,对企业生产规模、资质和技术装备等进入门槛并不低。 此外,造纸行业属于16个重污染行业之一,2010年以来环保监管趋严,造纸企业对废水、废气和废渣的处理成本不断上升,倒逼行业加快洗盘,一批规模较小,技术落后且无力承担环保成本的造纸企业退出赛道。 《中国造纸工业年度报告》显示,造纸生产企业从2010年的3700多家下降至2017年的2800多家,下降幅度达24.32%。数据显示,2010年至2014年造纸行业落后产能累计淘汰3662万吨。 生产企业数量减少,但生产总量在增加,行业集中度在提升,利润在向行业龙头企业集中,进而使得造纸及纸制品的固定资产投资完成额呈上升趋势。 下图是造纸及纸制品的固定资产投资完成额:

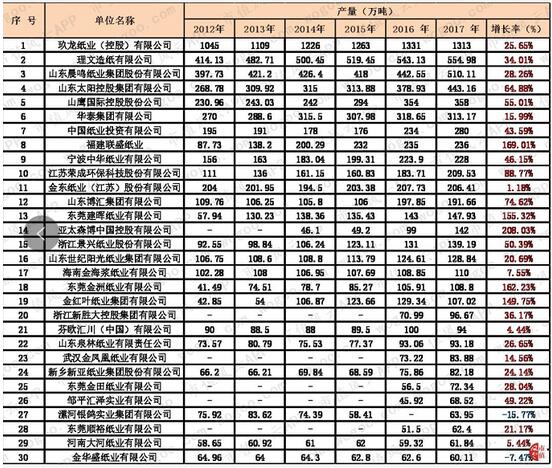

从上图得知,固定资产投资完成额从2004年的422.74亿上涨至2017年的3091亿,复合增长率为16.54%,且基本呈现逐年递增的趋势。 下图是2017年重点造纸企业产量前30名企业最近6年的产量及其年复合增长率:

(来源:历年《中国造纸工业年度报告》,以2017年的企业排名为排列顺序,部分企业此前多年未上榜,因此数据缺失。) 从上图得知,绝大多数头部企业的保持中高速的复合增长率,整个行业仍处于扩张时期。 其中,玖龙纸业、理文造纸、晨鸣纸业、太阳控股和山鹰纸业等行业巨头的产量增长率均在20%以上;年产量在100万吨以上的企业由2012年的13家上升至2017年的19家。 伴随着头部企业的产能不断扩张,造纸行业的集中度出现明显上升。 下图是2004年至2015年造纸行业前30名、10名产业集中度:

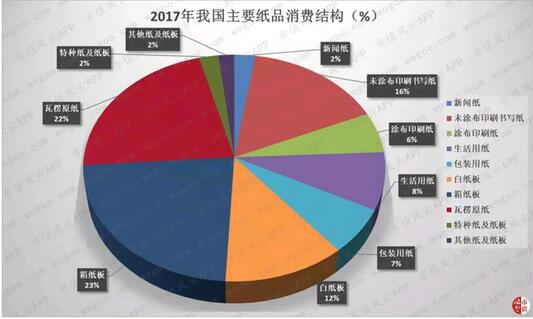

(来源:《中国造纸工业年度报告》) 从上图得知,前30名企业产业集中度从2004年的29.82%上升至53.04%;前10名企业产业集中度从18.38%提升至36.67%,表明仅有不到一半的市场份额由其他两千多家企业相互角逐,中小企业的生存压力和市场竞争的激烈程度可见一斑。 (二)行业需求端概况 在供给总量持续上升的同时,我国纸及纸板的人均消费量在2017年为78公斤,达到世界平均水平,但与西方发达国家人均消费水平超过200公斤,美国2009年人均消费量达234公斤相比,仍有较大差距。 近年来我国主要纸品的消费结构较稳定,以2017年为例,下图是2017年主要纸品的消费结构:

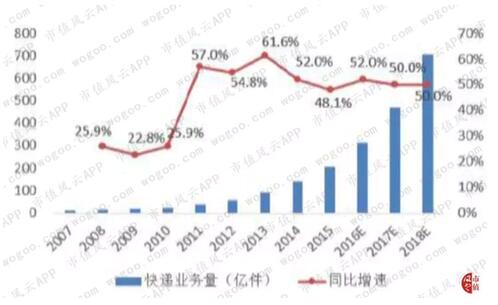

(来源:《中国造纸工业2017年度报告》) 从上图得知,箱纸板、瓦楞原纸、未涂布印刷书写纸和白纸板的占比分别为23%、22%、16%和12%,合计达73%。我们平时生活常用的卫生纸、餐巾纸盒、湿巾等生活用纸的占比仅为8%。 有关生活用纸行业的分析曾在风云君在2019年1月2日发表的《中顺洁柔:一包纸巾的财报 | 风云独立研报》中阐述,本文不再赘述。限于篇幅,接下来对包装纸板和文化用纸进行简略分析。 箱纸板和瓦楞原纸属于包装纸板。箱纸板和瓦楞原纸主要用于制作瓦楞纸箱,箱纸板作纸箱的面、底和瓦楞隔层,瓦楞原纸作纸箱的瓦楞芯层,可以起增强纸箱抗压能力和减震缓冲的作用。 快递业务用的箱子主要是这类瓦楞纸箱。受消费升级和电子商务的迅猛发展,快递业务量的增长速度迅猛。 下图是2007年至2015年全国规模以上快递业务量:

(来源:中国产业信息网) 从2007年至2015年,全国快递业务量飙升至近700亿件,复合增长率高达42.7%。快递业务量的迅猛增长,助推包装纸板的需求出现快速增长,并出现少量的供给缺口。 下图是2006年至2017年包装纸板的生产量和消费量:

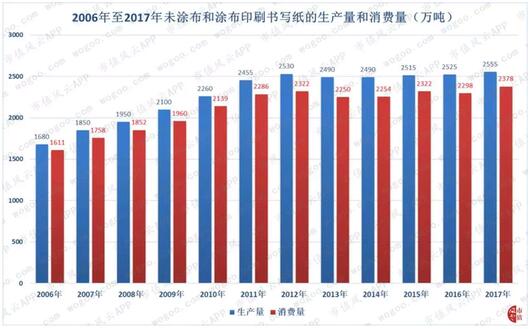

(来源:《中国造纸工业年度报告》) 从上表得知,包装纸板的生产量从2006年的2280万吨上升至2017年的4720万吨,复合增长率为6.84%,高于全行业的6.44%;消费量从2006年的2443万吨上升至2017年的4906万吨,复合增长率为6.54%,高于全行业的4.66%。 而且,自2006年起,包装纸板的消费量始终高于生产量,2017年的供给缺口为186万吨。这为包装纸板企业进一步扩大产能提供了良好的行业环境。目前造纸业中以包装纸板作为主营业务的A股上市公司有荣晟环保、山鹰纸业等。 未涂布印刷书写纸和涂布印刷纸是最常见的文化用纸,应用范围较广泛,其中包括印刷业常用的双胶纸和铜版纸。 随着我国人均可支配收入的不断增加,大众对满足精神世界的需求愈加强烈,支撑出版发行业等产业的持续繁荣。那么文化用纸的生产量和消费量是否受出版发行业持续繁荣影响而保持增长? 下图是2006年至2017年未涂布印刷书写纸和涂布印刷纸的生产和消费情况:

(来源:《中国造纸工业年度报告》) 从上图得知,未涂布印刷书写纸和涂布印刷书写纸的生产量和消费量从2006年的1680和1611万吨上涨至2012年的2530和2322万吨,随后4年出现小幅回调,直至2017年才双双突破2012年的高点。 未涂布和涂布印刷书写纸的产销量在近年来停滞不前,可能是受数字出版的兴起,传统出版业公司转型的影响。目前造纸业中以文化用纸生产作为主营业务的上市公司有晨鸣纸业、太阳纸业、美利云和华泰股份等。 那么造纸行业的上游总体情况如何?请继续往下看! 二、造纸行业的上游分析 随着我国纸及纸板的产量不断提升,对原材料纸浆的需求不断增长,但国内的纸浆供应是否可以满足日益增加的产量呢? 纸浆大致可分为木浆、废纸浆和非木浆。我国的纸浆生产量从2008年的6415万吨上涨至2012年的7867万吨,但随后5年的产能“原地踏步”,未突破8000万吨。 请看下图:

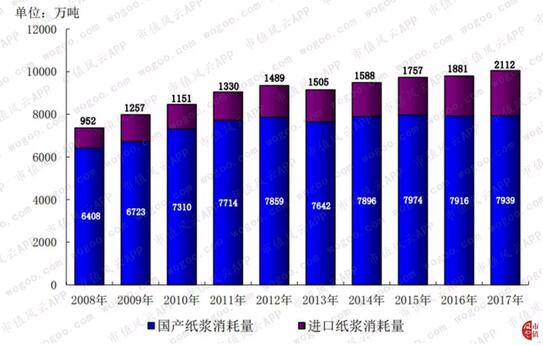

(来源:《中国造纸工业年度报告》) 从上图得知,我国生产的纸浆以废纸浆为主,木浆的生产量较低,这与我国是一个木材资源相对短缺的国家,对木材资源的保护力度较大有一定关系。 国内木浆产量无法满足造纸业的需求,只能从国外进口木浆。目前,国际木浆的主要产地是北美、北欧、南美,这些地区的商品浆产量超过全球的70%。 随着纸及纸板的生产量逐年攀升,纸浆的消耗量呈上升趋势,对进口木浆的需求也“水涨船高”。 下图是2008年至2017年的纸浆消耗量:

(来源:《中国造纸工业年度报告》) 从上图得知,纸浆消耗量从2008年的7360万吨上涨至2017年的1.005亿吨,复合增长率为3.52%。 其中,进口纸浆消耗量从2008年的952万吨上涨至2017年的2112万吨,复合增长率为9.23%,高于总体的3.52%。而且,进口纸浆消耗量占比从2008年的12%上升至2017年的21%,对进口纸浆的依赖加重。 进一步分析发现,国内对进口木浆的依赖比进口废纸浆高。 下图是2010年至2017年纸浆消耗量的各品种占比:

(来源:《中国造纸工业年度报告》) 从上表得知,木浆占比从22%上升至31%,废纸浆占比维持在60%以上,非木浆占比逐渐缩小。而且,进口木浆占木浆消耗量的比例始终维持在60%以上,而进口废纸浆占废纸浆消耗量的比例在30%-40%之间波动;总体进口率维持在40%以上,对外依存度居高不下。 因此,进口木浆和进口废纸浆的交易价格对造纸企业的生产成本有一定影响。 下图是自1979年以来世界银行公布的木浆价格:

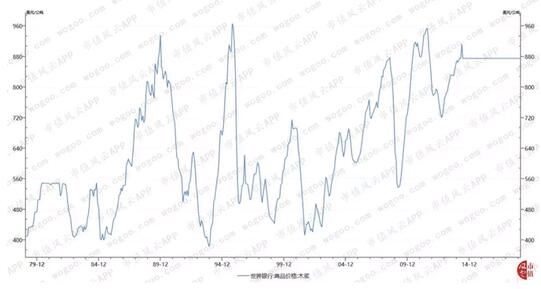

(来源:wind) 进口废纸浆的CIF价格如下图:

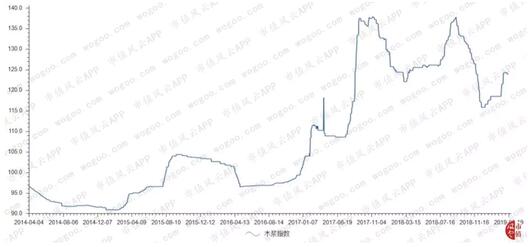

(来源:Choice) 从上述两张图发现,进口木浆和废纸浆的价格不稳定,依赖进口原材料的造纸业公司的营业成本乃至营业利润因此具有较大的波动性。 此外,自2017年初以来,我国的木浆价格出现大幅上涨,木浆指数从101.09上涨至2017年9月的137.5,区间涨幅为36.41%,随后维持在相对高位。 下图是自2014年以来的木浆指数走势:

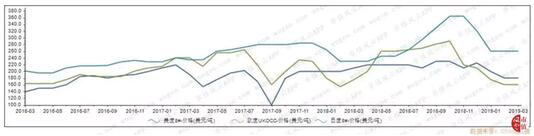

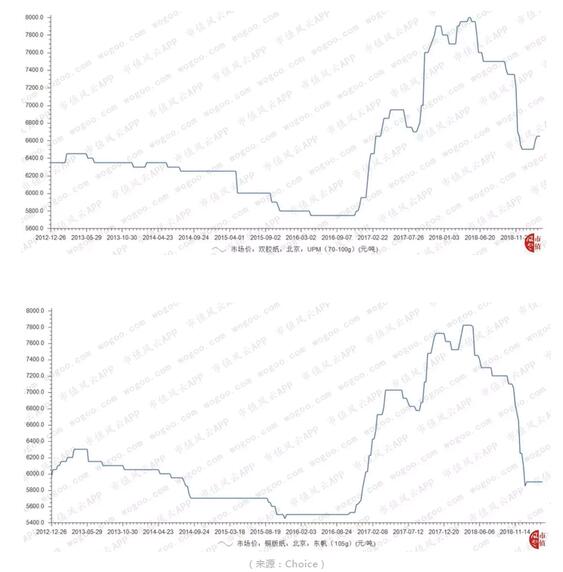

(来源:Choice) 国内木浆价格的飙升,使相关纸品的价格在同时期出现相当大的涨幅,促使上游木浆价格上涨的影响传递到下游纸制品行业等行业。 以北京某公司的双胶纸和铜版纸市场价为例:

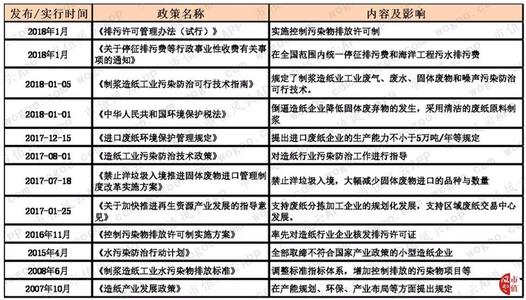

(来源:Choice) 从上图得知,两家公司的双板纸及铜版纸价格走势相似,同期涨幅分别为27.73%和24.07%,且随后一直上涨至半年后的2018年4月。 基于保护生态环境,增加我国木材资源,摆脱原材料对外依存度较高等因素综合考虑,国家自2001年底发布相关政策,推动发展“林纸一体化”模式,即以造纸企业为主体,将制浆造纸企业与营造造纸林基地结合起来,建设造纸企业和原料林基地。 自上世纪70年代以来,“林纸一体化”模式已成为国际造纸业的发展模式。 近年来,基于控制成本,提高生产效益等因素考虑,我国纸业巨头在“林纸一体化”模式频频发力。 比如,晨鸣纸业在2017年报中透露,正建设湛江晨鸣木浆项目、黄冈晨鸣木浆项目和寿光本阜化学浆项目,从而摆脱上游资源对公司发展的制约; 太阳纸业在老挝的10万公顷人造林和30万吨化学浆等项目在2018年顺利投产; 理文造纸在2017年3月在梧州市投资150亿元建设理文纸制品循环经济产业园,此前该公司已在梧州市建立至少50万亩的林业基地等。 但是,纸业巨头们在该模式上的投资是否能取得较好的经济效益,达成预期效果,目前仍未可知。 三、政策推动造纸行业向节能化和清洁化发展 纵览造纸行业的相关行业政策,发现政策的着力点是造纸污染防治、废纸回收利用、废纸进口限制和调整产品结构等方面。 近年来,国家出台了一系列的政策,意图推动产业转型升级,向节能化、清洁化等方向发展。 值得注意的是,2018年1月17日,我国出台《排污许可管理办法(试行)》,将全力推动排污许可制度改革。而北京、上海和浙江等地在2017年已出台了建设有关“一证式”排污管理系统的地方政策,预计2018年将在全国范围内推行。 下表是一部分涉及造纸行业的重要环保政策及法律:

(根据市场公开信息整理) 那么造纸工业此前的“三废”防治工作效果如何? 造纸工业的污染防治首重废水治理。而废水治理的核心指标是用水量、废水排放量以及排放废水中的化学需氧量(COD)。 下图是2005年至2015年的新鲜用水量、重复用水量和水重复利用率:

(来源:《中国造纸工业年度报告》) 从上图得知,从2005年至2015年,纸及纸板产量从5600万吨上升至1.07亿吨,但新鲜用水总量从42.5亿吨下降到28.98亿吨,下降幅度为31.81%;重复用水量由34.2亿吨上升至89.37亿吨,增加1.61倍,水重复利用率由44.60%上涨至75.5%。 其中,万元工业产值新鲜用水量从2015年的183吨下降至2015年的40.6吨,下降幅度达77.81%,表明造纸工业的节能工作卓有成效。 废水排放方面,造纸工业的废水排放量和其占全国工业废水总排放量比例均出现逐年下降的趋势。 请看下图:

(来源:《中国造纸工业年度报告》) 从上图得知,废水排放量从2006年的37.4亿吨下跌至2015年的23.67亿吨,下跌幅度为36.71%,而同期造纸业的生产量上涨近1倍。 造纸工业废水排放量占全国工业废水总排放量的比例从2006年的17.98%下降至2015年的13%。 在工业废水性质的测定中,化学需氧量是一个重要而且能较快测定的有机物污染参数,反映了水中受还原性物质污染的程度。 下图是2006年至2015年造纸工业的废水排放中化学需氧量及其增速:

(来源:《中国造纸工业年度报告》) 从上图得知,化学需氧量从2006年的155.3万吨下降至2015年的33.5万吨,下跌幅度达78.43%,且同比增长率自2008年起基本维持在-10%至-30%之间,表明造纸工业对水资源的污染得到有效遏制。 此外,造纸工业的废气治理也取得一定成果,二氧化硫和烟粉尘排放量近年来出现明显下降。 请看下图:

(来源:《中国造纸工业年度报告》) 从上图得知,二氧化硫排放量从2011年的54.3万吨下降至2015年的37.1万吨,下跌幅度为31.68%,同期烟粉尘排放量从20.7万吨下降至13.8万吨,下跌幅度为33.33%。 综上所述,造纸业目前在节能环保方面有一定成效,有效降低污染物排放量和提高水资源利用率;“林纸一体化”模式或许值得期待。

|